Стандартный налоговый вычет инвалидам

Вместе с тем стандартные вычеты предоставляют в пределах налогооблагаемого дохода за месяц. В отличие от социальных и имущественного вычетов перенос неиспользованных сумм стандартных вычетов на последующие периоды не предусмотрен. Пример Определяем право физлиц на стандартные вычеты на инвалидов I II группы старше 18 лет Ситуация 1. На содержании работницы — вдовы находится сын 25 лет, который является инвалидом I группы. С года работница имеет право на применение стандартного вычета на такого иждивенца в размере 61 руб.

ВИДЕО ПО ТЕМЕ: Стандартный налоговый вычет на детей. Как не упустить свою выгоду?Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

Содержание:

- Налоговый вычет инвалидам 1, 2 и 3 групп: правила и особенности оформления

- Налоговый вычет по инвалидности

- Стандартный налоговый вычет инвалидам 1, 2, 3 группы и детства

- Налоговый вычет на ребенка-инвалида в 2019 году

- Размер стандартный налоговый ?? вычет на ребенка инвалида

- Какой вычет по НДФЛ положен за студента-инвалида III группы

Налоговый вычет инвалидам 1, 2 и 3 групп: правила и особенности оформления

В зависимости от ситуации перечень может меняться. Родитель-инвалид подает одну справку из медицинского учреждения. Если же он имеет и ребенка с инвалидностью, то таких справок уже 2, плюс к ним добавляется свидетельство о рождении.

Составление заявления и сроки получения вычета Стандартно на вычет через налоговую отводиться 4 месяца. Три из них подразумевают изучение документации, проверку со стороны налоговой. После этого для перевода средств отводится 30 дней.

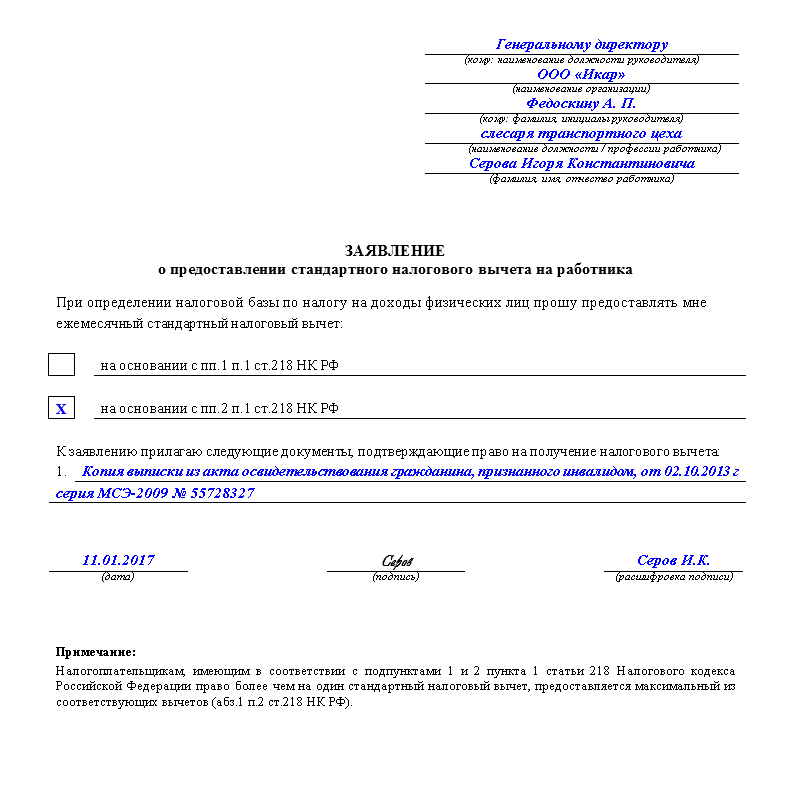

Стандартные НВ, получаемые по заявлению у работодателя, предоставляются на следующий месяц. При получение стандартных вычетов на ребенка-инвалида подается заявление работодателю в произвольной форме с указанием данных всех детей. Дополнительно предоставляются копии свидетельств о рождении и справки об инвалидности. Также в заявлении указывается статья Налогового кодекса, дающая право на такой вычет. Это же касается и стандартных НВ на себя. Заявления в налоговую отличаются в зависимости от вида НВ.

Некоторые из них имеют утвержденную форму, а все образцы представлены на сайте ФНС с подробной инструкцией по заполнению. Скачать пример заявления можно здесь. Образец заявления на НВ на ребенка-инвалида Про налоговый вычет для детей-инвалидов расскажет видеоролик ниже: Весь процесс получения любого вычета заключается в трех шагах — подготовка бумаг, их подача и ожидание зачисления НВ. Наиболее ответственный шаг — это сбор документов. При этом личное обращение в налоговую возможно только в следующем календарном периоде.

Получение НВ на работе возможно в этом же году, но частями. Помимо этого сложности бывают в том, что гражданин или резидент страны не знает, какие ему полагаются вычеты. Эту информацию можно уточнить на сайте ФНС или в бухгалтерии. Нужно помнить, что получение НВ на работе происходит частями каждый месяц, а вычет из налоговой выплачивается единой суммой.

Гражданка Тарасова имеет ребенка-инвалида. В декабре года она написала заявление на предоставление стандартного вычета. Начиная с января года она будет получать зарплату с учетом этого НВ, но в мае её потребовалось оплатить лечение на сумму в рублей. Этот вид не относиться к стандартным вычетам, поэтому она может обратиться за его предоставлением. Если ей начислялось 35 т.

В плане расчетов НВ у работающих инвалидов возникает не много трудностей. Стандартные и социальные вычеты без сложностей предоставляются у работодателя, а бухгалтерия предоставляет перечень необходимых документов. Требуется только принести недостающие бумаги, хотя по желанию можно получать НВ при обращении в налоговую. На практике обращение к работодателю по стандартному НВ выглядит так: Ануфриева Л.

Она одновременно попадает в 2 различных категории по стандартным НВ. Одна из них подразумевает уменьшение налоговой базы на рублей, а другая на 3 т. Родителям полагается уменьшение налогооблагаемой базы на 12 рублей, опекунам и попечителям на 6 рублей. При этом такой НВ положен до достижения ребенком совершеннолетия, а если дети-инвалиды продолжают обучение по очной форме, то НВ применяется до 24 лет.

Гражданин Стасеев имеет ребенка-инвалида — ему положен НВ. Зарплата Стасеева составляет 27 рублей, но налогооблагаемая база будет 15 т. К зп применяется вычет в размере 12 т. В масштабах года применение этого НВ экономит Стасееву около 18 руб. Для неработающих инвалидов возможно получение вычетов в доходов в предыдущие 3 года.

Длительное нахождение на пенсии без какого-либо облагаемого налогом дохода лишает права на НВ. При этом для инвалидов с детства сохраняется право на льготы по налогу на имущество. Также эта категория освобождается от уплаты земельного налога.

Права и льготы для родителей детей-инвалидов описаны в этом видео: Стандартный налоговый вычет инвалидам 1, 2, 3 группы и детства Последнее обновление в Одной из мер социальной поддержки инвалидов является предоставление им налоговых вычетов. Размер льготы зависит от степени и причин возникновения нарушений здоровья. Стандартный налоговый вычет инвалидам 1-й и 2-й группы Право этой категории налогоплательщиков на оформление льготы прописано в абз. Примечательно, что законодатель не уточняет причины оформления инвалидности.

Пример 1 Сундуков А. Его официальная зарплата равна 27 руб. На руки остается 23 руб. Узнав о своем праве, налогоплательщик обратился к работодателю. Теперь ежемесячно при расчете НДФЛ ему оформляется льгота руб. При той же зарплате на руки Сундуков получает 23 руб. Фактическая прибавка составила 65 руб. Однако в абз. При этом конкретная группа не уточняется. Значит, при 3-й группе инвалидности налогоплательщики претендуют на стандартный вычет при условии, что они являются инвалидами с детства.

Если причиной нарушений здоровья стало общее или профессиональное заболевание, льгота не положена. Пример 2 Зобнин Е. В г. В справке, выданной учреждением МСЭ, указано, что причиной стало общее заболевание. По такому основанию Зобнин не может оформить льготу. Размер вычета инвалидам Сумма фиксирована и не привязана к заработной плате сотрудника.

Вычет в размере руб. Вычет, равный 3 руб. Пример 3 Кононов И. Каждый месяц при расчете подоходного налога с его зарплаты бухгалтерия вычитает из налогооблагаемой базы 3 руб. Пример 4 Балашов К. Во время боевых действий его ранило. В результате Балашов получил инвалидность 2-й группы и пошел работать по гражданской специальности.

У налогоплательщика есть два варианта оформления вычета: руб. По закону работодатель начисляет ему максимальный из возможных — 3 руб. Список необходимых документов Льгота носит заявительный характер. То есть начисляется только после того, как налогоплательщик подаст письменное заявление на имя работодателя и предоставит пакет документов. Основной подтверждающий документ — справка об установлении инвалидности, выданная учреждением МСЭ.

Ее форма установлена Приказом Минздравсоцразвития от В справке обязательно прописывается группа и причина признания гражданина инвалидом. Для получения вычета 3 руб.

Налоговый вычет по инвалидности

Возможность обращения в ФНС Какие вычеты положены инвалиду Граждане РФ, которым установлена группа инвалидности, вправе рассчитывать на оформление налоговой льготы в виде вычета. Инвалидам доступен, в первую очередь, стандартный вычет. Он оформляется в фиксированном размере и исчисляется ежемесячно.

В зависимости от ситуации перечень может меняться. Родитель-инвалид подает одну справку из медицинского учреждения. Если же он имеет и ребенка с инвалидностью, то таких справок уже 2, плюс к ним добавляется свидетельство о рождении. Составление заявления и сроки получения вычета Стандартно на вычет через налоговую отводиться 4 месяца.

Стандартный налоговый вычет инвалидам 1, 2, 3 группы и детства

Новости для бухгалтера Какой вычет по НДФЛ положен за студента-инвалида III группы В соответствии с подпунктом 4 пункта 1 статьи НК стандартный налоговый вычет за каждый месяц налогового периода распространяется на родителя, супруга супругу родителя, усыновителя, на обеспечении которых находится ребенок, в следующих размерах: 1 рублей - на первого ребенка; 1 рублей - на второго ребенка; 3 рублей - на третьего и каждого последующего ребенка; 12 рублей - на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы. Стандартный налоговый вычет на ребенка-инвалида в размере 12 рублей предоставляется родителю в случае, если ребенок является инвалидом в возрасте до 18 лет. Стандартный налоговый вычет предоставляется до конца того года, в котором ребенок достиг указанного возраста. Родитель, на обеспечении которого находится ребенок - инвалид III группы по причине инвалидности с детства, являющийся студентом очной формы обучения в возрасте до 24 лет, имеет право на получение стандартного налогового вычета в размере 1 рублей за каждый месяц налогового периода при условии, что доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода, не превысил рублей.

Налоговый вычет на ребенка-инвалида в 2019 году

Одной из мер социальной поддержки инвалидов является предоставление им налоговых вычетов. Размер льготы зависит от степени и причин возникновения нарушений здоровья. Стандартный налоговый вычет инвалидам 1-й и 2-й группы Право этой категории налогоплательщиков на оформление льготы прописано в абз. Примечательно, что законодатель не уточняет причины оформления инвалидности.

Вправе ли инвалид II группы ежемесячно получать стандартный налоговый вычет в размере рублей? Стандартный налоговый вычет инвалидам 1, 2, 3 группы и детства Немногие инвалиды I, II, III группы и инвалиды детства знают, что могут получить заметную прибавку к своему бюджету за счет налогового возмещения, т. Однако процесс оформления возмещения имеет свои нюансы, которые необходимо учитывать потенциальным получателям.

Размер стандартный налоговый ?? вычет на ребенка инвалида

Право возникает при соблюдении определенных условий: Ребенок находится на содержании того, кто претендует на вычет. Даже если мать или отец лишены родительских прав, но участвуют в обеспечении ребенка, им положен возврат НДФЛ. Об этом говорится в Письме Федеральной налоговой службы от

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Налоговый вычет для семей, воспитывающих детей-инвалидов увеличится в четыре разаГлава Налог на доходы физических лиц Статья Стандартные налоговые вычеты 1. Указанный вычет предоставляется супругам погибших военнослужащих и государственных служащих, если они не вступили в повторный брак; граждан, уволенных с военной службы или призывавшихся на военные сборы, выполнявших интернациональный долг в Республике Афганистан и других странах, в которых велись боевые действия, а также граждан, принимавших участие в соответствии с решениями органов государственной власти Российской Федерации в боевых действиях на территории Российской Федерации; 3 утратил силу с 1 января года. Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

Какой вычет по НДФЛ положен за студента-инвалида III группы

.

.

.

.

.

.

.

.

4

4

На Ваш блог знакомый в аську ссылку кинул. Оказалось ,что не зря Понравилось. Тепрь постоянно читать буду

Очень спорно, но есть о чём подумать